En fonction de la nature des versements, du choix de déductibilité ou pas à l’entrée et d’autres critères encore, la fiscalité du PER change. Le sujet étant complexe pour nombre de personnes, nous avons décidé de réaliser un article spécifique sur le sujet. Décryptons la fiscalité du PER en fonction des versements effectués et comment l’optimiser un maximum.

Comprendre la fiscalité du Plan d’Épargne Retraite (PER)

Calculez votre avantage fiscal selon votre effort d'épargne.

Petit rappel sur le PER et le type de versements

Le PER est une enveloppe d’épargne bloquée, alimentée tout au long de votre vie, en vue de profiter d’un complément de revenus au moment de la retraite.

Il se décline en 3 produits différents, à savoir :

- Le Plan d’Épargne Retraite Individuel (PERI) ;

- le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO) ;

- le Plan d’Épargne Retraite d’Entreprise Obligatoire (PERO).

La fiscalité va dépendre de la nature des divers versements. En effet, ce produit d’épargne peut être alimenté par :

- des versements volontaires ;

- des versements obligatoires ;

- des versements perçus au titre de l’épargne salariale.

La fiscalité du PER, comment ça marche ?

Produit de placement financier intéressant, le PER offre l’opportunité de bénéficier d’un avantage fiscal à l’entrée ou à la sortie.

Les versements effectués sont déductibles des impôts à l’entrée, mais lorsque les sommes sont débloquées au moment de la retraite, celles-ci sont alors imposées. Il s’agit d’une opportunité intéressante pour les contribuables payant beaucoup d’impôts.

- 2 250 euros s’il est imposé à 45 % ;

- 2 050 euros s’il est imposé à 41 % ;

- 1 500 euros s’il est imposé à 30 %.

Le titulaire d’un PER peut choisir de ne pas déduire les sommes versées à l’entrée de façon à bénéficier d’un avantage fiscal à la sortie. Cela est particulièrement intéressant pour les personnes peu ou pas imposables. Mais attention, ce choix est irrévocable !

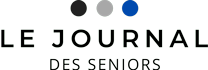

Même s’il existe une imposition variable selon le type de versement, voici un schéma simplifié pour bien comprendre le fonctionnement fiscal de base :

Voyons maintenant, dans le détail, la fiscalité en fonction du type de versement effectué.

La fiscalité des versements volontaires sur un PER

Les versements volontaires sur un PER sont déductibles de l’impôt sur le revenu si le titulaire le souhaite, dans la mesure où le plafond n’est pas dépassé.

Calculez votre avantage fiscal selon votre effort d'épargne.

Versements volontaires déductibles à l’entrée

Que vous soyez salarié ou indépendant, vous pouvez déduire les versements volontaires effectués sur votre PER de votre impôt sur le revenu ou des bénéfices. Cela est possible dans la limite du montant le plus avantageux entre :

* PASS : Plafond annuel de la Sécurité sociale

En choisissant d’obtenir l’avantage fiscal à l’entrée, au moment de la sortie, le capital sera imposé sur le revenu selon le barème progressif de l’impôt sur le revenu, tandis que les plus-values seront soumises au prélèvement forfaitaire unique (PFU).

Pour une sortie en rente, celle-ci sera soumise à l’impôt sur le revenu selon les règles appliquées aux pensions de retraite ainsi qu’aux prélèvements sociaux.

Versements volontaires déductibles à la sortie

Il est possible de clôturer son PER à la sortie sous forme de rente viagère, capital ou en combinant les deux. En ayant refusé l’avantage fiscal à l’entrée, alors l’imposition à la sortie dépendra de l’option de sortie choisie.

Le montant de la rente est taxé selon le régime des rentes viagères à titre onéreux uniquement pour la part issue des versements volontaires non déductibles à l’entrée. La part ponctionnée diffère en fonction de l’âge du contribuable, à savoir :

- 70 % pour les moins de 50 ans ;

- 50 % pour les personnes entre 50 et 59 ans ;

- 40 % pour les personnes entre 60 et 69 ans ;

- 30 % pour les plus de 69 ans.

La part des gains sera quant à elle soumise aux prélèvements sociaux.

La part correspondant aux versements volontaires est exonérée de l’impôt sur le revenu, mais les plus-values sont soumises au PFU.

*12,8 % au titre de l’impôt sur le revenu et 17,2 % au titre des prélèvements sociaux. Cela n’est pas valable si le titulaire du PER a préféré l’imposition au barème de l’impôt sur le revenu.

Calculez votre avantage fiscal selon votre effort d'épargne.

La fiscalité des versements obligatoires sur le PER

Les versements obligatoires correspondent à ceux effectués par l’entreprise ou le titulaire du contrat, dans le cadre d’un PER Obligatoire ou PER Collectif. Ces versements ne peuvent être débloqués en sortie que sous forme de rente viagère.

Quelle imposition à l’entrée ?

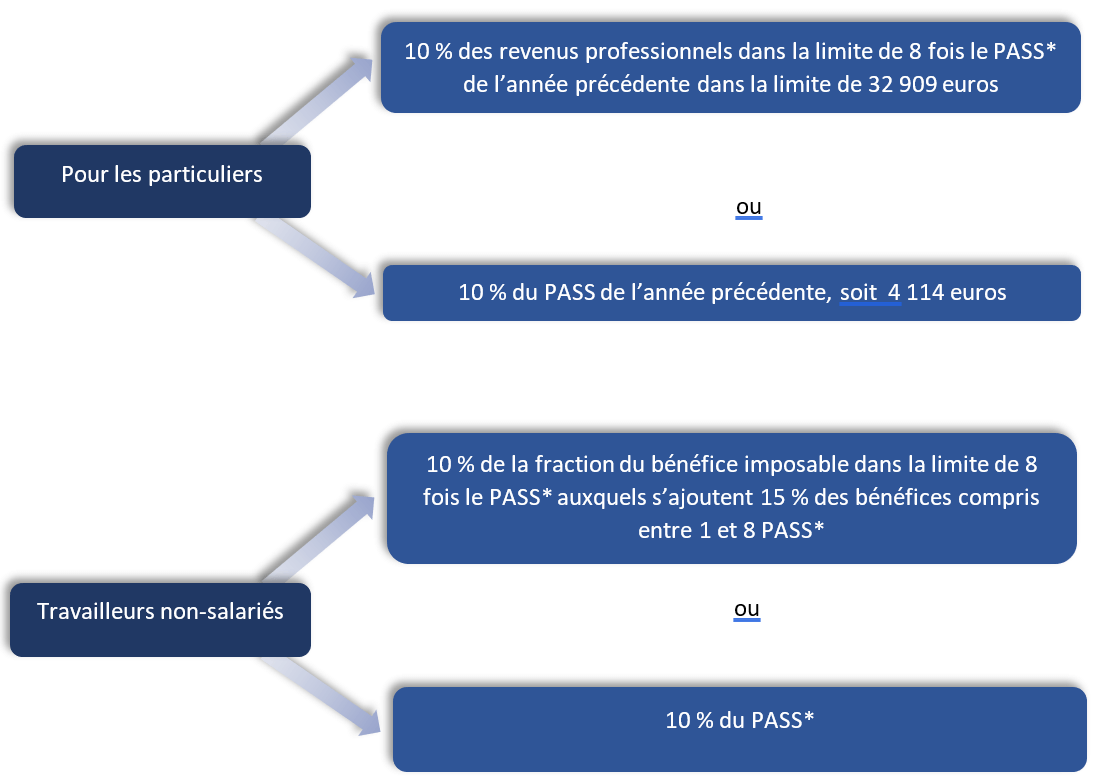

Les versements obligatoires sont déductibles de l’impôt sur le revenu tant pour les salariés que pour les employeurs. Il existe toutefois une limite fixée à 10 % des revenus professionnels de l’année d’imposition, nets de cotisations sociales et de frais professionnels ou bien 4 114 euros si ce montant est plus élevé.

Quelle imposition à la sortie ?

Étant donné que les versements obligatoires ne peuvent être sortis qu’en rente viagère, les sommes sont imposées sur l’impôt sur le revenu suivant les règles applicables aux pensions de retraite ainsi qu’aux prélèvements sociaux.

La fiscalité des sommes versées au titre de l’épargne salariale

La plupart du temps, ces sommes sont issues de :

- La participation ;

- l’intéressement ;

- droits inscrits au Compte Épargne Temps (CET).

En fonction de la nature du versement, l’imposition change à l’entrée comme à la sortie.

Calculez votre avantage fiscal selon votre effort d'épargne.

Imposition à l’entrée

Les sommes provenant de la participation et de l’intéressement sont exonérées d’impôt sur le revenu. L’abondement de l’employeur ainsi que les jours de congés payés monétisés sont exonérés d’impôt sur le revenu dans certaines conditions :

- Si le montant est inférieur à 3 fois le montant des versements du salarié et

- si il ne dépasse pas 16 % du PASS de l’année en cours (soit 6 581,76 euros pour 2023).

Côté employeur, les cotisations sociales versées sous forme de participation, l’intéressement ou l’abondement sont soumises au forfait social (taux de 20 % sauf exception).

Imposition à la sortie

L’imposition varie en fonction du mode de sortie choisi :

Si le capital correspond aux versements exonérés d’impôts à l’entrée, alors que le capital est n’est pas imposable à la sortie, seuls les prélèvements sociaux seront dus sur les gains. En revanche, pour les versements non exonérés d’impôts à l’entrée, la part correspondant aux primes versées est exonérée d’impôt et de prélèvements sociaux et celle correspondant aux gains sera soumise au PFU.

Calculez votre avantage fiscal selon votre effort d'épargne.

Imposition des sommes sur le barème des rentes viagères à titre onéreux, c’est-à-dire qu’elles sont soumises à l’impôt sur le revenu avec un abattement fixé selon l’âge de l’épargnant, soit :

- 70 % pour les moins de 50 ans ;

- 50 % pour les personnes entre 50 et 59 ans ;

- 40 % pour les personnes entre 60 et 69 ans ;

- 30 % pour les personnes de plus de 69 ans.

Que se passe-t-il au niveau de la fiscalité lors d’un déblocage anticipé ?

La fiscalité de sortie lors d’un déblocage anticipé dépend du motif de celui-ci. On distingue deux cas de figure.

Le déblocage pour l’achat de la résidence principale

Dans ce cas précis, la fiscalité est la même que pour la sortie classique au moment de la retraite. En d’autres termes, les versements volontaires déduits à l’entrée sont imposables à l’impôt sur le revenu dans la catégorie des pensions, mais hors abattement de 10 %.

S’ils n’ont pas été déduits, ils sont alors exonérés d’impôt sur le revenu et de prélèvements sociaux. Les plus-values quant à elles sont soumises au PFU à hauteur de 30 %. De leur côté, les sommes provenant de l’épargne salariale sont aussi exonérées d’impôt sur le revenu.

Calculez votre avantage fiscal selon votre effort d'épargne.

Les autres cas de déblocage anticipé

Les sommes sont exonérées d’impôt sur le revenu. Seules les plus-values sont soumises aux prélèvements sociaux à hauteur de 17,2 %.

La fiscalité en cas de décès du titulaire du PER

Si le titulaire d’un PER décède de façon prématurée, c’est-à-dire, avant d’avoir atteint l’âge de la retraite, la fiscalité diffère en fonction du type de PER ouvert et de l’âge du titulaire au moment de son décès.

Avec un PER assurantiel

Si le décès a lieu avant les 70 ans du titulaire

Le PER n’entre pas dans la succession et l’article 990 I du Code général des impôts est applicable si le PER est liquidé en capital. En d’autres termes, le PER va s’ajouter aux primes de l’assurance vie versée avant 70 ans :

- Abattement de 152 500 euros par bénéficiaire mentionné ;

- prélèvement de 20 % de 152 500 euros jusqu’à 700 000 euros et 31,25 % au-delà.

Maintenant, si le PER est liquidé en rente, l’article 990 I du CGI ne s’applique pas. Dans ce cas, la fiscalité est établie selon :

- Le versement de primes échelonnées dans leur montant ;

- la périodicité retenue sur 15 ans minimum.

*La notion de versements réguliers sur 15 ans n’est pas encore bien encadrée par la loi.

Si le décès a lieu après les 70 ans du titulaire

Le PER entre dans la succession. Dans ce cas, l’article 757 B du code général des impôts reste applicable et il s’ajoutera aux primes d’assurance vie versées après 70 ans selon :

- Un abattement de 30 500 euros sur l’ensemble des contrats souscrits par le même titulaire ;

- une taxation aux droits de mutation à titre gratuit calculée selon le lien de parenté du bénéficiaire (le conjoint ou partenaire PACS en est exonéré).

*Concernant la valeur de capitalisation de la rente, celle-ci permet une exonération pour le conjoint, le partenaire PACS et les héritiers en ligne directe (enfants et petits-enfants). Pour les frères et sœurs, il peut y avoir exonération sous conditions.

Avec un PER bancaire

Avec un PER bancaire, les choses sont plus simples, puisque les sommes placées font automatiquement partie de l’actif successoral. Elles seront donc taxées aux droits de mutation à titre gratuit.

Calculez votre avantage fiscal selon votre effort d'épargne.

Récapitulatifs de la fiscalité des PER en fonction du type de versement sous forme de tableaux

|

Fiscalité sur les versements volontaires déduits de l’impôt à l’entrée |

|||

|---|---|---|---|

| Entrée | Déduction de l’impôt sur le revenu pour les salariés et des bénéfices professionnels pour les indépendants jusqu’aux plafonds en vigueur | ||

| Sortie | En capital | Versements volontaires | Imposition au barème progressif de l’impôt sur le revenu, mais exonération de prélèvements sociaux |

| Plus-values | Soumises au PFU de 30 % | ||

| En rente | Versements volontaires | Imposition à l’impôt sur le revenu selon le régime des pensions de retraite + abattement de 10 % | |

| Plus-values | Imposition dans la catégorie des pensions et retraite + prélèvements sociaux | ||

|

Versements volontaires non déduits de l’impôt à l’entrée |

|||

|---|---|---|---|

| Entrée | Pas de déduction des versements sur l’impôt sur le revenu | ||

| Sortie | En capital | Versements volontaires | Exonération d’impôt sur le revenu et de prélèvements sociaux |

| Plus-values | Soumises au PFU de 30 % | ||

| En rente | Versements volontaires | Imposition à l’impôt sur le revenu selon les règles de la rente viagère à titre onéreux avec abattement fixé selon l’âge du titulaire | |

| Plus-values | Soumises aux prélèvements sociaux | ||

|

Fiscalité sur les versements obligatoires |

|

|---|---|

| Entrée | Déduction de l’impôt sur le revenu jusqu’au plafond en vigueur |

| Sortie | Imposition à l’impôt sur le revenu avec un abattement de 10 % et rente soumise aux prélèvements sociaux |

|

Versements issus de l’épargne salariale |

||

|---|---|---|

| Entrée | Exonération de l’impôt sur le revenu | |

| Sortie | En capital | Versements exonérés de l’impôt sur le revenu

Prélèvements sociaux dus sur les plus-values sauf si l’avantage fiscal à l’entrée n’a pas été appliqué |

| En rente | Imposition sur l’impôt sur le revenu dans la catégorie des rentes viagères à titre onéreux, avec abattement selon l’âge du titulaire | |

|

Déblocages anticipés |

|

|---|---|

| Achat de résidence principale | Imposition selon la nature des versements effectués à l’entrée |

| Autres cas | Exonération d’impôt sur le revenu et plus-values taxées à hauteur de 17,2 % |

|

Fiscalité du PER en cas de décès du titulaire |

|||

|---|---|---|---|

| Décès avant 70 ans | Décès après 70 ans | ||

| Décès durant la phase d’épargne | Capital | Abattement de 152 500 euros par bénéficiaire avant taxation à 20 % jusqu’à 700 000 euros puis 32,25 % au-delà | Abattement de 30 500 euros divisé entre les bénéficiaires, puis taxation aux droits de succession selon le lien de parenté pour le restant |

| Abattements communs aux PER et assurances vie | |||

| Rente | Abattement de 152 500 euros par bénéficiaire selon la valeur de capitalisation de la rente, puis taxation à 20 % jusqu’à 700 000 euros et 31,25 % au-delà

Exonération possible si des versements réguliers ont été faits durant au moins 15 ans |

Abattement de 30 500 euros divisé entre les bénéficiaires et appliqué selon la valeur de capitalisation de la rente avant taxation aux droits de succession selon le lien de parenté | |

| Décès après le déblocage des sommes | Capital unique (déblocage à échéance) | Taxation sur les droits de succession | |

| Capital fractionné (applicable aux sommes non encore débloquées) | Abattement de 152 000 euros par bénéficiaire, puis taxation à 20 % jusqu’à 700 000 euros et 31,25 % au-delà | Abattement de 30 500 euros réparti entre les bénéficiaires avant taxation aux droits de succession selon le lien de parenté | |

| Abattement commun aux PER et Assurances Vie | |||

| Rente | Abattement de 152 000 euros par bénéficiaire, puis taxation à 20 % jusqu’à 700 000 euros et 31,25 % au-delà

Exonération si versements réguliers sur 15 ans minimum |

Abattement de 30 500 euros partagé entre les bénéficiaires avant taxation aux droits de succession selon le lien de parenté | |

Calculez votre avantage fiscal selon votre effort d'épargne.